Przybywa upadłości osób prywatnych

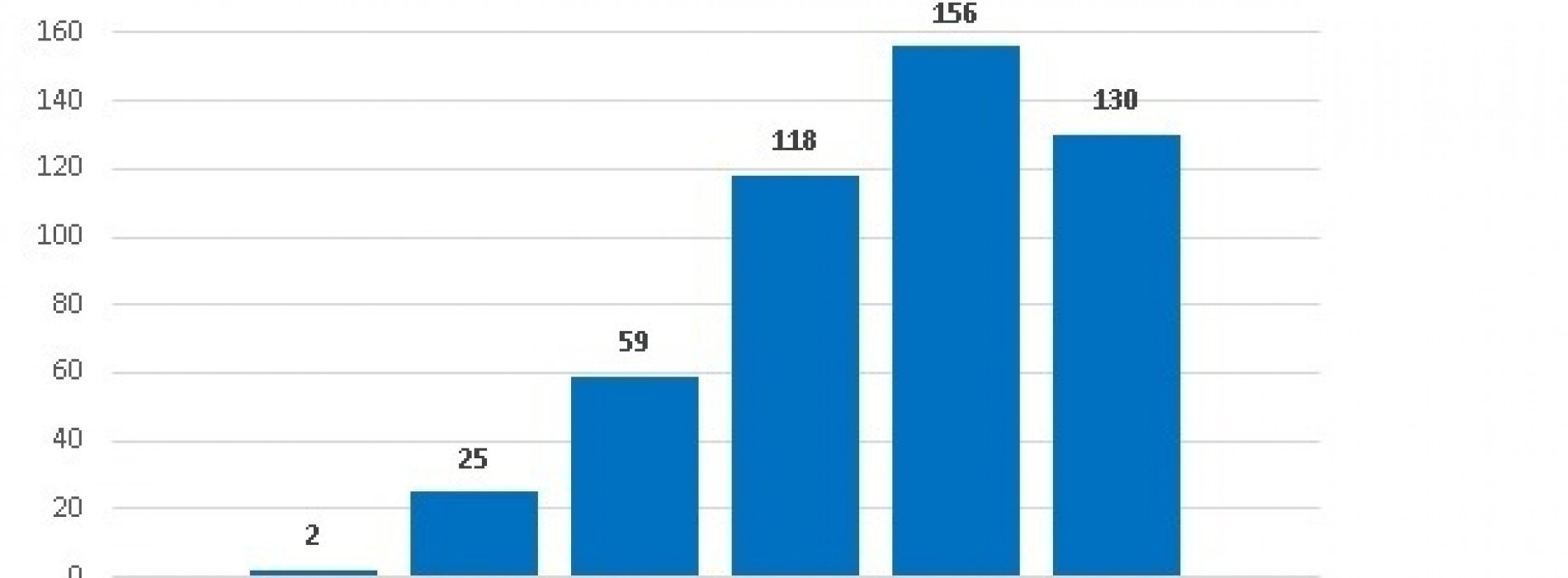

Od początku roku do połowy czerwca w Polsce upadło już 490 osób prywatnych. Najwięcej upadłości dotknęło mieszkańców Mazowsza, najmniej woj. opolskiego. Według przewidywań Biura Informacji Gospodarczej InfoMonitor w tym roku bankructwo może ogłosić ponad 1000 osób.

Nowa ustawa o upadłości konsumenckiej działa. Po niecałych sześciu miesiącach jej obowiązywania bankructwo ogłosiło kilka razy więcej osób niż pod rządami poprzednich przepisów przez ponad 5 lat upadłość. – Przy takim tempie, można już śmiało szacować, że liczba upadłości osób prywatnych przekroczy w tym roku tysiąc – uważa Sławomir Grzelczak, prezes Biura Informacji Gospodarczej InfoMonitor.

| MIESIĄC | LICZBA UPADŁOŚCI |

| STYCZEŃ | 2 |

| LUTY | 25 |

| MARZEC | 59 |

| KWIECIEŃ | 118 |

| MAJ | 156 |

| 16 CZERWCA | 130 |

Źródło: BIK i BIG InfoMonitor

Eksperci Grupy BIK, w której skład wchodzi Biuro Informacji Kredytowej i Biuro Informacji Gospodarczej InfoMoniotor przyjrzeli się sytuacji ogłaszających bankructwo. Wśród 253 osób, które upadły do 8 maja, przeważały kobiety. Pań było 135 podczas gdy mężczyzn 118. Średnia wieku wyniosła 48 lat. Najmłodsza osoba – kobieta miała 22 lata, a najstarsza 79 lat.

– Spośród przenalizowanych 253 osób, 34 nie miały w kraju jakichkolwiek zobowiązań wobec banków, a kolejnych 49 miało kredyty nieprzekraczające 20 tys. zł. Zapewne na ich decyzję o ogłoszeniu upadłości wpłynęło zadłużenie zagranicą oraz inne pozabankowe problemy finansowe – zwraca uwagę Sławomir Grzelczak. – 219 upadłych, którzy mieli zadłużenie w polskich bankach, było im winnych blisko 36 mln zł – dodaje. Przeciętna kwota kredytów bankowych osoby ogłaszającej upadłość wyniosła 163,7 tys. zł. Jednak długi bankruta rekordzisty liczone były już w milionach – 1,75 mln zł, ponad 1 milion złotych do oddania bankom miało też jeszcze trzech upadłych.

Maksymalny czas opóźnienia spłaty kredytów upadłego to 4285 dni, średnio okres opóźnień sięga 700 dni.

Prawie co trzeci bankrut pochodzi z Mazowsza

W dotychczasowych statystykach dotyczących ogłaszania upadłości zaskakująca jest przewaga mieszkańców Mazowsza nad Ślązakami. Z 360 osób, których dotknęło bankructwo do końca maja, 109 pochodzi z woj. mazowieckiego, a z drugiego na liście woj. śląskiego jest jedynie 36 upadłych. – Wygląda na to, że w centralnej Polsce świadomość działania nowego prawa jest największa, bo jeśli chodzi o liczbę dłużników znajdujących się w tarapatach, to z raportów BIG InforMonitor wynika, że dominuje Śląsk. Dlatego też można się spodziewać, że pod względem liczby ogłoszonych upadłości, Ślązacy wkrótce zaczną doganiać Mazowsze – mówi prezes BIG InfoMonitor.

| Województwo | LICZBA UPADŁOŚCI DO KOŃCA MAJA |

| MAZOWIECKIE | 109 |

| ŚLĄSKIE | 36 |

| WIELKOPOLSKIE | 35 |

| KUJAWSKO-POMORSKIE | 32 |

| ZACHODNIOPOMORSKIE | 26 |

| ŁÓDZKIE | 24 |

| ŚWIĘTOKRZYSKIE | 19 |

| POMORSKIE | 17 |

| PODKARPACKIE | 15 |

| DOLNOŚLĄSKIE | 13 |

| MAŁOPOLSKIE | 12 |

| LUBELSKIE | 7 |

| PODLASKIE | 6 |

| WARMIŃSKO-MAZURSKIE | 6 |

| OPOLSKIE | 4 |

Źródło: COIG

Nie da się uciec od alimentów i renty odszkodowawczej

Ogłoszenie upadłości to jednak nie tylko ucieczka od długów, ale przede wszystkim utrata wszystkiego co się posiada. Upadły może co najwyżej zostać z kwotą na wynajem mieszkania na okres od 12 do 24 miesięcy, ewentualnie zachować nieruchomość w wyjątkowych przypadkach, gdy zgodzą się na to wierzyciele. Poprzez upadłość nie da się uniknąć, ani umorzyć alimentów czy uchylić od płacenia rent odszkodowawczych, sądowych kar grzywny i obowiązku naprawienia szkody oraz zadośćuczynienia za dokonaną krzywdę. Procedury utrudniają też wcześniejsze wyprowadzenie majątku, sądy kontrolują w urzędach skarbowych historię podatnika z ostatnich pięciu lat. Sąd sprawdza też w Krajowym Rejestrze Sądowym, czy upadły jest wspólnikiem spółek handlowych, jak również czy w okresie dziesięciu lat przed dniem zgłoszenia wniosku o ogłoszenie upadłości sprawował funkcję członka organu spółek handlowych i czy w stosunku do tych spółek ogłoszono upadłość. Jeśli tak, nie może skorzystać z upadłości.

Złe przygotowanie do upadłości oddala ją o 10 lat

Nieprawidłowo przygotowany wniosek o upadłość, bez właściwych podstaw może zostać przez sąd oddalony. Samo postępowanie w sprawie upadłości może też zostać umorzone – jeśli wnioskujący nie wskaże lub nie wyda syndykowi całego majątku i koniecznych dokumentów. W okresie wykonywania, zatwierdzonego przez sąd planu spłaty wierzycieli (plan może być realizowany do 36 miesięcy), upadły nie może rozporządzać majątkiem w sposób, który mógłby zagrozić realizacji planu spłaty wierzycieli np. zaciągać kredytów, wyprzedawać majątku. Możliwe jest to wyłącznie w uzasadnionych okolicznościach i pod warunkiem uzyskania zgody sądu.

Do złożenia wniosku jak i do samego postępowania upadłościowego warto dobrze się przygotować. Co do zasady ponowna możliwość zgłoszenia wniosku o upadłość możliwa jest dopiero po upływie 10 lat. Wniosek o ogłoszenie upadłości zostanie oddalony, m. in. gdy:

– w okresie 10 lat przed zgłoszeniem wniosku w stosunku do dłużnika prowadzone było postępowanie upadłościowe zakończone umorzeniem zobowiązań w całości lub w części, chyba, że niewypłacalność lub zwiększenie jej stopnia nastąpiło z przyczyn niezależnych od dłużnika,

– prowadzone postępowanie upadłościowe zostało umorzone z innych przyczyn niż wniosek upadłego.

Nowe prawo sprzyja wnioskującym o upadłość ubiegać

Z pewnością powodem umorzenia postępowania nie będzie brak pieniędzy na pokrycie kosztów postepowania, jak miało to miejsce pod rządami poprzedniej ustawy. Z pomocą przychodzi Skarb Państwa. Jeśli to możliwe, to poniesione wydatki odbiera z pieniędzy uzyskanych ze sprzedaży majątku upadłego.

Korzystniej dla konsumentów przedstawia się również sam sposób orzekania o upadłości. Zgodnie z regułami poprzedniej ustawy to zainteresowany musiał udowadniać istnienie nadzwyczajnych okoliczności uprawniających go do złożenia wniosku. Obecnie to sąd bada czy niewypłacalność powstała na skutek działań umyślnych lub rażących zaniedbań dłużnika. Nowe regulacje uwzględniają odniesienie do względów słuszności i względów humanitarnych. Sąd wyjątkowo może orzec upadłość konsumenta, jeśli okaże się np., że ten zadłużył się ponad miarę na skutek niewiedzy, braku znajomości prawa lub niezrozumienia konstrukcji formalnych umów zawieranych z różnymi instytucjami finansowymi. Z kolei na względy humanitarne może powołać się osoba, której podeszły wiek i stan zdrowia uniemożliwia podjęcia jakiejkolwiek pracy zarobkowej, zaś wysokość emerytury otrzymywanej po zajęciu komorniczym nie pozwala na normalne funkcjonowanie.

Obecnie upadłość można ogłosić także w sytuacji, gdy chodzi o jednego wierzyciela, co wcześniej nie było możliwe. Kolejnym udogodnieniem jest skrócony z 5 do 3 lat maksymalny okres spłaty zobowiązań konsumenta w ramach planu spłaty, który poprzedza umorzenie pozostałych zobowiązań i definitywne zakończenie postępowania upadłościowego.

Wcześniej na 1875 wniosków ogłoszono 36 upadłości

Przez pierwsze niecałe trzy lata obowiązywania poprzedniej ustawy (kwiecień 2009-2011) o upadłości konsumenckiej, do sądów wpłynęło 1875 wniosków. Sądy ogłosiły w tym czasie upadłość w zaledwie 36 przypadkach. Wnioski odrzucane były przeważnie po połowie z powodu braków formalnych jak również ze względu na niewystarczające środki na przeprowadzenie procesu.

O BIG InfoMonitor:

Biuro Informacji Gospodarczej InfoMonitor prowadzi Rejestr Dłużników BIG. Zgodnie z Ustawą o BIG* przyjmuje, przechowuje i udostępnia informacje gospodarcze o przeterminowanym zadłużeniu osób i firm. BIG InfoMonitor umożliwia dostęp do baz: Biura Informacji Kredytowej i Związku Banków Polskich, dzięki czemu stanowi platformę wymiany informacji pomiędzy sektorem bankowym i pozostałymi sektorami gospodarki. W 2014 roku BIG InfoMonitor udostępnił swoim klientom ponad 15,3 mln raportów. Łącznie z bazami BIK posiada dostęp do 6 mln 100 tysięcy informacji i danych gospodarczych o dłużnikach. Wpisanie dłużnika do Rejestru Dłużników BIG to natychmiastowe powiadomienie sektora bankowego i telekomunikacyjnego o przeterminowanym zadłużeniu. BIG InfoMonitor jest twórcą Programu Firma Wiarygodna Finansowo, którego uczestnicy uzyskują Certyfikat Firmy Wiarygodnej Finansowo – nowoczesne narzędzie do potwierdzania braku zaległości płatniczych. Certyfikat pomaga uzyskać przewagę w działaniach handlowych, wyróżnia firmę wśród innych przedsiębiorców i podnosi jej prestiż.

Może to Ci się spodoba

Coraz wyższe wynagrodzenia w sieciach handlowych

Zdaniem ekspertów rosnące bezrobocie, presja płacowa i niedobory pracowników na rynku pracy spowodują, że zarobki w handlu detalicznym wzrosną w najbliższych latach nawet o jedną trzecią. Świadome tego sieci handlowe regularnie podnoszą wynagrodzenia i oferują

Co piąta firma ujawnia wysokość wynagrodzenia w ogłoszeniu o pracę

W zdecydowanej większości ogłoszeń o pracę wynagrodzenie nie jest ujawniane, ponieważ najczęściej uzależnione jest od doświadczenia danego pracownika.. Jednak 19 proc. firm decyduje się na upublicznienie oferowanych na danym stanowisku zarobków. Podanie

Polacy coraz częściej rezygnują z płacenia gotówką

Polacy coraz chętniej korzystają z nowoczesnych form płatności. Płacenie zbliżeniowe kartą jest już na rynku standardem – taką możliwość oferuje 80 proc. kart i terminali płatniczych. Coraz powszechniejsze stają się także płatności